Un informe indicó que el adelanto de las compras al exterior por parte de las empresas ya puede estar llegando a su límite; cómo está cada sector en esta materia

Por Martín Kanenguiser

Una mayor demanda de dólares, más cepo y una inflación agazapada, lista para saltar después de las elecciones legislativas, es el complejo panorama que le espera a la economía argentina en los próximos meses.

Como producto de un programa económico que, una vez más, se caracteriza por llenar el cuadro de situación de laberintos cambiarios, las empresas intentan eludir las contradictorias decisiones oficiales con un comportamiento defensivo.

La trampa de estos encierros es que, cuando se abre la puerta, suele haber un efecto manada que termina complicando tanto al sector privado como al propio Gobierno en términos de recaudación, generación de empleo y crecimiento económico.

Así lo indica un informe de la consultora Analytica, que destacó que “la Argentina comienza a transitar un período de menor incertidumbre sanitaria, incluso con la variante delta en el horizonte”. De la mano de una mayor -aunque lenta- vacunación, “para la economía, este relativo regreso a la normalidad trae una certeza: la demanda de dólares sólo puede aumentar en los próximos meses”.

En este sentido, la consultora que dirige Ricardo Delgado afirmó que desde diciembre próximo el turismo al exterior dará un salto discreto; para tomar dimensión, en 2019 el déficit generado por la cuenta turística fue de USD 5.700 millones, nada menos que el equivalente al doble del incremento de las reservas internacionales del Banco Central hasta julio”.

En paralelo, se indicó, “junto con un nuevo acuerdo con el FMI, además, seguramente habrá una flexibilización para que las empresas extranjeras puedan remitir utilidades, alternativa vedada hasta ahora”. Al respecto, Analytica destacó que “la industria, que acumula un crecimiento de 1,5% en el año, requiere de un flujo de importaciones de no menos de USD 40.000 millones anuales para operar en condiciones normales”.

“Sin cambios de fondo en la política económica, esta flexibilización de los dólares escasos para algunos usos se tendrá que compensar con mayores restricciones para otros”, advirtió Analytica.

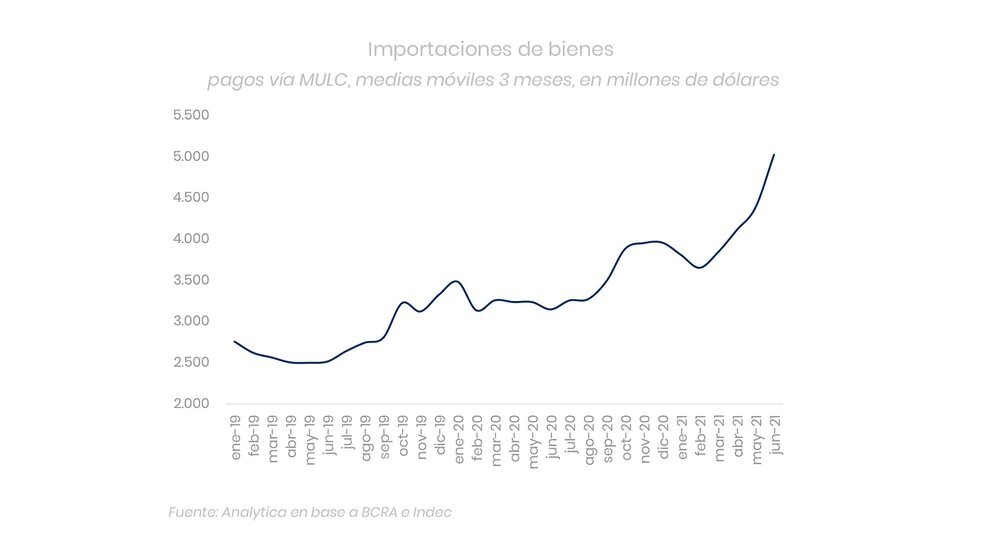

Por esta razón, “el salto importador que se da desde setiembre de 2020 parece tener los días contados. Desde entonces, las importaciones rondan un promedio mensual de USD 4.300 millones, una dinámica que no condice con la modesta recuperación de la actividad económica”.

“Entre setiembre y mayo, las importaciones crecieron tres veces por encima del aumento del PBI. La respuesta a esta especie de anomalía la tiene la brecha cambiaria, que promedió 80% en el período”.

“Adelantar importaciones es una reacción clásica cuando la expectativa de devaluación está instalada en el sector privado. En tiempos del cepo de Kicillof ocurrió el mismo fenómeno; las importaciones se movieron 50% por encima del crecimiento de la actividad entre enero de 2013 y febrero de 2014, descontando la devaluación del 24% de comienzos de ese último año”.

También “el retraso cambiario de 2017, sin cepo, provocó un fenómeno similar; entre abril de 2017 y agosto de 2018, previo a la devaluación de 28% de setiembre, las importaciones más que duplicaban el ritmo de la actividad económica (+122%)”

Analytica advirtió que “esta mayor demanda de importaciones no se genera por un cambio en la estructura productiva sino por meros incentivos financieros”.

“Ante la crisis externa que atraviesa la Argentina desde 2019, las empresas descuentan una corrección cambiaria de un orden de magnitud incierto. En consecuencia, asumen que hacerse de dólares hoy es más barato que hacerlo en el futuro, y en un contexto de cepo cambiario, importar es la vía más sencilla para dolarizarse”.

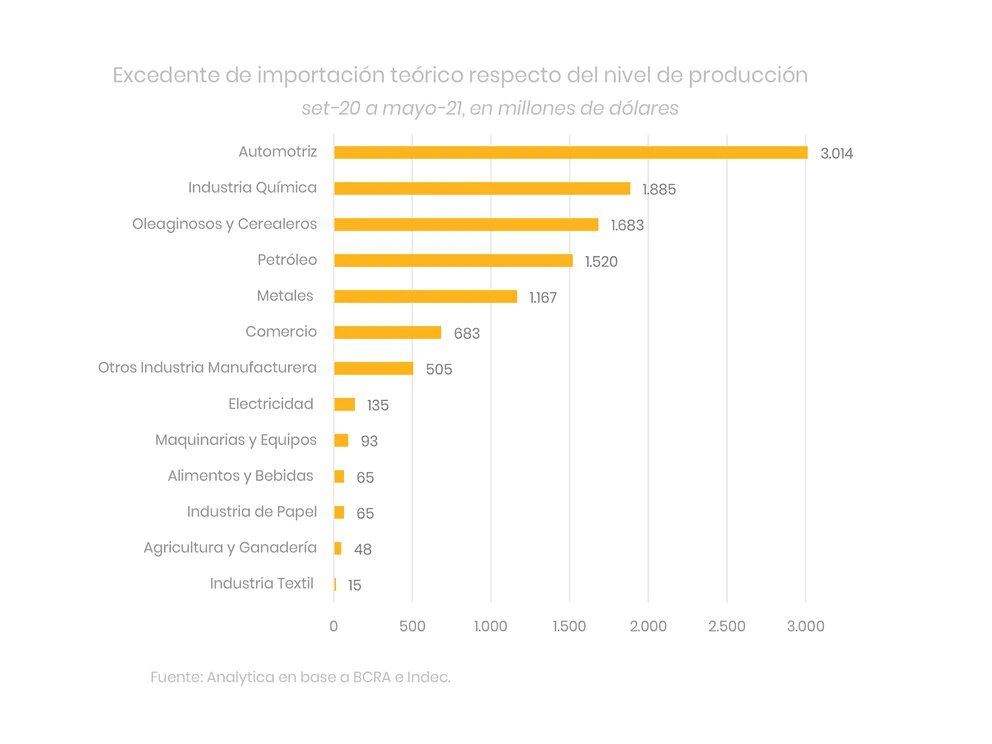

En base a las importaciones de los distintos sectores según su nivel de producción en el pasado, y ajustadas por el tipo de cambio real, Analytica calculó “cuánto más importa cada sector por sobre lo requerido en términos teóricos para producir”.

Así, se puede observar que “desde el inicio de la recuperación de la actividad de fines del año pasado, el exceso de importaciones implicó una demanda extra de USD 10.900 millones entre setiembre y mayo, un promedio mensual de USD 1.200 millones”.

En términos sectoriales, “la industria automotriz es el sector que muestra un mayor exceso de importaciones por encima de su nivel teórico de producción (USD 3.000 millones)”. En parte, “este comportamiento se explica por la recomposición de inventarios, ya que en el primer semestre de 2020 fue una de las cadenas productivas más golpeadas y tuvo el comportamiento inverso, importando USD 170 millones de dólares menos en relación con sus niveles teóricos”.

Dado que el 64% de las importaciones automotrices están dentro del régimen de licencias no automáticas, “es esperable que sea uno de los más perjudicados si se incrementan las restricciones a las compras”.

“Esta tendencia sectorial a las ‘importaciones excedentarias’ probablemente se profundice en los próximos meses en tanto la estrategia electoral de la política económica seguirá basándose en contener precios, entre ellos el tipo de cambio”, indicó Analytica a sus clientes.

“Aunque la medida de competitividad más amplia, el tipo de cambio real multilateral muestra apenas una apreciación de 5% anual, la velocidad de la devaluación oficial sigue bien por debajo de la inflación (16% versus 47%)”.

Aunque la medida de competitividad más amplia, el tipo de cambio real multilateral muestra apenas una apreciación de 5% anual, la velocidad de la devaluación oficial sigue bien por debajo de la inflación (16% versus 47%)

Por otro lado, “las industrias del químico, del petróleo y de cereales y oleaginosos mostraron un excedente importador promedio de USD 1.700 millones cada una entre setiembre y mayo”.

“Este salto importador, más allá de los incentivos provocados por la brecha, está influenciado por el aumento de los precios internacionales de las materias primas que impactó en forma directa en el costo de las importaciones”.

En particular, “en el agro aumentaron los precios de insumos clave como el fosfato diamónico y la urea, aunque también contribuyó el abaratamiento relativo de otros insumos de fácil acopio como las semillas, los herbicidas y el gasoil, cuyos precios evolucionaron por debajo del precio de los granos”.

“Un eventual endurecimiento en las autorizaciones de licencias no automáticas es un instrumento posible en este contexto para contener la mayor demanda de importaciones. En principio, una medida que no tendría mayor efecto sobre el dólar financiero (contado con liquidación), ya que por norma del BCRA las empresas que compran insumos en el exterior están restringidas para demandar dólares bursátiles en los 90 días previos y posteriores”.

Además, “dado que la tasa de interés actual está bastante en línea con la evolución del mercado de futuros, no resulta rentable adelantar el pago de importaciones futuras”.

“Ambos elementos le permiten al gobierno administrar la demanda de dólares y evitar un salto devaluatorio. Sin embargo, profundizar el retraso cambiario genera el riesgo de un nuevo salto en la brecha, llevando a que las empresas pierdan incentivos a ‘portarse bien’ y corran hacia el dólar bursátil”

“Bajo un escenario de este tipo, la tibia recuperación de la actividad se frenará y es de esperar una nueva aceleración en la tasa de inflación”, concluyó el informe, no sin un tono de lamento.